How Amazon Wins: By Steamrolling Rivals and Partners

(Dana Mattioli, Wall Street Journal, 22 dicembre 2020)

Jeff Bezos ha creato Amazon nel suo garage con l’ambizione del perdente che vuole entrare a far parte del giro che conta. Ha galvanizzato il suo staff con l’ossessione della crescita veloce, attraverso l’offerta del maggior numero di prodotti ai prezzi più competitivi. Oggi ha oltre un milione di dipendenti e una valutazione di mercato di circa un trilione e mezzo di dollari.

Amazon però non è mai veramente diventata “grande”: Bezos la gestisce ancora come una startup emergente. Questo ethos aiuta a mantenere nell’azienda una mentalità “espansionista”. E la concorrenza aggressiva, inclusa la sottrazione di quote di mercato ai rivali, si sa, è spesso un segno distintivo di un’attività di successo. Ma è anche il motivo per cui il gigante della vendita al dettaglio è entrato nel mirino di controllori, regolatori e politici che considerano le sue tattiche non solo ingiuste ma anche illegali per un’azienda di tali dimensioni.

Di pari passo con la crescita di Amazon, è cresciuta anche la sua capacità di rivaleggiare con sempre più concorrenti. Per mantenere i clienti soddisfatti, cosa che per Bezos rappresenta l’unica strategia di crescita, i dirigenti hanno condotto campagne mirate contro rivali e partner, un approccio che, dai pannolini alle scarpe, non è cambiato di molto nel corso degli anni. Nessun rivale è troppo piccolo per finire nelle sue grinfie. Il caso del giorno è il plagio di una linea di treppiedi per fotocamere che un’azienda americana aveva messo in vendita sulla piattaforma finché non se l’è vista “scippare” e ha deciso così di denunciare il gigante dell’e-commerce per aver violato i diritti di proprietà intellettuale.

E ancora: quando Bezos ha deciso di competere con il rivenditore di mobili Wayfair, i suoi collaboratori hanno creato un team per indagare su come l’azienda rivale riuscisse a rifornirsi, nonché di come potesse vendere e consegnare facilmente prodotti ingombranti, giungendo a imitare passo passo le sue strategie, secondo quanto riferiscono fonti che facevano parte di quel team.

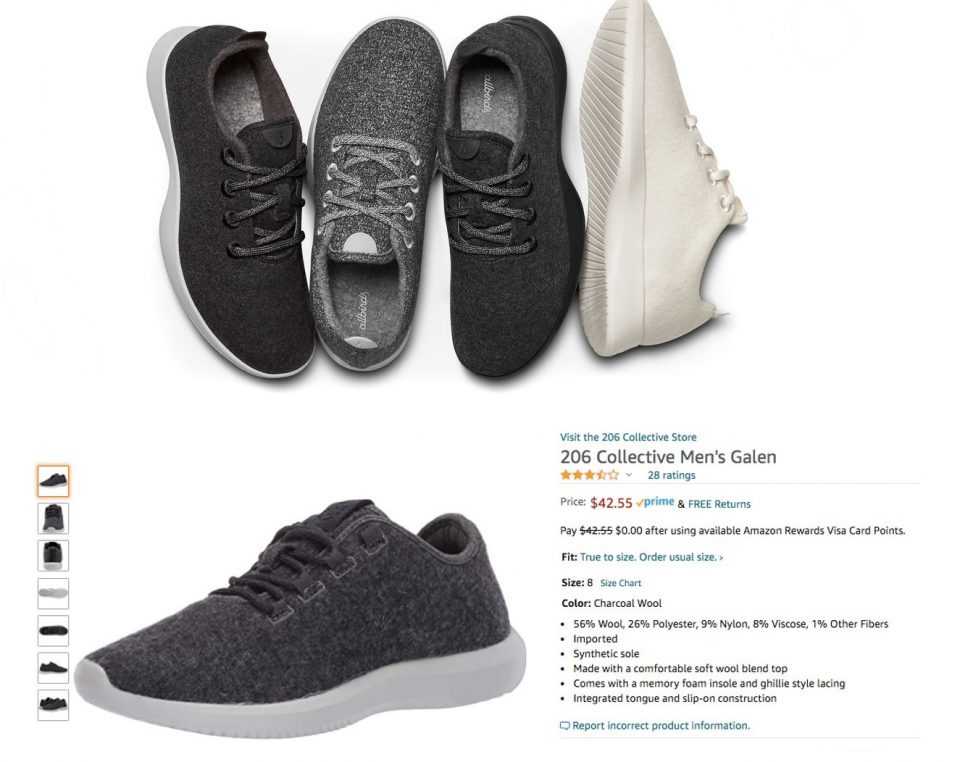

Amazon ha poi puntato su Allbirds, produttore di scarpe fatte di materiali naturali e riciclati ma a buon mercato, lanciando nel 2019 la linea “Galen”, praticamente identica alla più venduta di Allbirds, fatta senza materiali ecologici e a meno della metà del prezzo. “Non si può che restare attoniti al cospetto di una azienda miliardaria che mostra i muscoli e i soldi e ogni macchinazione e algoritmo per prendersi qualcosa su cui tu hai puntato la tua carriera”, ha affermato Joey Zwillinger, co-ceo di Allbirds. Un portavoce di Amazon ha ribattuto che la loro scarpa non è un plagio di quella della Allbirds: “Offrire prodotti ispirati alle tendenze più in voga è una pratica comune in tutto il settore della vendita al dettaglio”.

Ora Amazon guarda a Shopify, azienda canadese in rapida crescita che aiuta i piccoli commercianti a creare negozi online, attraverso la formazione di un team segreto (Project Santos) atto a replicarne il modello di business. I manager di Amazon hanno spesso avviato iniziative come queste senza riferire all’alta direzione, anche se in alcuni casi, secondo ex dirigenti e rivelazioni al Wall Street Journal, lo stesso Bezos ha avuto parte in esse.

Nata 26 anni fa come rivenditore di libri online, Amazon si è espansa fino a inglobare quasi tutte le principali categorie merceologiche. È anche diventata primo fornitore di servizi di cloud computing, produttrice di gadget, gigante dell’intrattenimento e concorrente di società di trasporto come Ups e FedEx. Jeff Bezos, l’uomo più ricco del mondo, con un patrimonio netto stimato da Forbes in 187 miliardi di dollari, invita ancora i sottoposti a pensare ad Amazon come a una startup: “È sempre il primo giorno”, sostiene, perché il secondo giorno “sarebbe già la stasi, seguita da irrilevanza, e poi da un tragico, doloroso declino, fino alla morte”. Bezos ha rifiutato di rispondere alle domande del Wall Street Journal e la sua azienda non ha voluto rilasciare commenti sulle questioni trattate in questo articolo.

Alcuni rivali e partner commerciali di Amazon sostengono che lo zelo competitivo dell’azienda a volte potrebbe sfiorare l’illegalità. Il Wall Street Journal ha già dedicato un servizio su come i dipendenti dell’azienda utilizzino i dati sui rivenditori indipendenti che usufruiscono della piattaforma per creare prodotti concorrenti, nonché sul modo in cui ad alcuni rivenditori troppo competitivi venga impedito di utilizzare la piattaforma, ormai dominante nell’e-commerce.

Lo scorso luglio Bezos ha testimoniato alla sottocommissione Antitrust della Camera e ha commentato così l’articolo del Wall Street Journal sull’uso di marchi privati di Amazon: “Non posso garantirvi che questa politica non sia mai stata violata”. Il portavoce di Amazon ha dichiarato che l’azienda non utilizza le informazioni riservate che le aziende condividono con essa nell’attività di fusioni e acquisizioni e nei processi di venture capital, per fare concorrenza sleale.

Lo scorso anno il Dipartimento di Giustizia americano ha avviato un’indagine sul potere di mercato delle grandi aziende tecnologiche (Amazon inclusa), e la Commissione Federale per il Commercio ha puntato i riflettori su Bezos nell’ambito di un’indagine più ampia sulle pratiche commerciali del Big Tech. Il mese scorso le autorità di regolamentazione antitrust europee hanno accusato Amazon di aver violato la legge sulla concorrenza. Amazon ha respinto ogni accusa.

In ottobre la Sottocommissione Antitrust della Camera ha stilato un rapporto che accusa Amazon di esercitare un potere monopolistico sui venditori tramite la propria piattaforma. “È chiaro che usano il loro enorme potere di mercato per mantenere il dominio”, ha dichiarato il presidente della sottocommissione, il democratico David Cicilline. Amazon ha negato però di esercitare tale “dominio” e in risposta all’indagine il suo ufficio stampa ha affermato che “le grandi aziende non sono dominanti per definizione ed è errato supporre che il successo possa essere solo il risultato di un comportamento sleale verso la concorrenza”.

All’apice del successo, una decina d’anni fa, la Pirate Trading faceva più di tre milioni e mezzo di dollari l’anno con i suoi treppiedi a marchio Ravelli, uno dei prodotti più venduti su Amazon. Almeno fino al 2011 quando, come ricorda il proprietario Dalen Thomas, la piattaforma ha creato le proprie versioni (a marchio AmazonBasics) di sei dei treppiedi più venduti della Pirate Trading. Thomas ha ordinato uno dei treppiedi Amazon e ha scoperto che aveva gli stessi componenti e lo stesso design di quello della sua ditta.

Amazon riusciva a vendere i treppiedi a un prezzo inferiore al costo di produzione della versione della Pirate Trading: praticamente Thomas avrebbe potuto comprarli su Amazon, confezionarli come se fossero della sua ditta e rivenderli; ma naturalmente ha deciso di non farlo. La piattaforma di e-commerce ha poi vietato la vendita dei treppiedi alla Pirate Trading, perché in concorrenza con le versioni di AmazonBasics, finché, nel 2015, non ha proibito tutti i prodotti Ravelli, mandando a picco l’azienda di Thomas, che nel frattempo è passato al settore immobiliare.

Diversi rivenditori si sono visti bloccare i propri account con l’accusa di vendere prodotti contraffatti: una misura che può causare la perdita anche di decine di migliaia di dollari al giorno. Per riattivare gli account, Amazon spesso richiede i dettagli di chi produce il prodotto assieme alle fatture del produttore, in modo da verificarne l’autenticità. Alcuni rivenditori hanno rivelato al Wall Street Journal che dopo aver passato i dati ad Amazon hanno visto “magicamente” comparire versioni alternative dei loro prodotti, che probabilmente il colosso è riuscito a creare rivolgendosi ai loro stessi fornitori.

Il portavoce di Amazon ha ribattuto che l’azienda richiede le fatture quando c’è un reclamo per contraffazione e non utilizza le informazioni per procurarsi prodotti per i suoi marchi privati. CJ Rosenbaum, avvocato che difende i diritti dei rivenditori di Amazon, sostiene che alcuni di essi usano “intermediari” [black box] per nascondere l’identità dei fornitori: “Spediscono i prodotti a un intermediario che poi li manda ad Amazon”.

Più della metà di tutte le ricerche di prodotti iniziano su Amazon e per molti rivenditori esso rappresenta la fetta più grande delle entrate. “È come essere prigionieri di Amazon”, ha detto Billy Carmen, venditore di arredamenti per esterni, “non c’è nessun altro luogo dove aziende come le nostre potrebbero vendere. Amazon sfrutta questo monopolio contro di noi”. L’imprenditore 62enne lo scorso aprile ha inviato ad Amazon le fatture del suo fornitore, sempre sotto la minaccia di sospensione per contraffazione, e ora è preoccupato che Amazon abbia ottenuto troppe informazioni sulla sua “catena di approvvigionamento”, anche se finora non ha ancora visto alcuna imitazione sul sito.

L’obiettivo di Bezos è fare di Amazon un hub dove i consumatori possano trovare tutto quel che desiderano. “Se un’azienda offre qualcosa che Amazon pensa di poter fare meglio o a un prezzo minore, allora Amazon cercherà di farlo”, sostiene Patrick Winters, ex manager di Amazon Prime Video. “Questa è stata la sua filosofia fin dall’inizio: avere tutto ciò che un cliente desidera, anche se è qualcosa che solo pochi richiedono”.

Quidsi, società che controllava Diapers.com e Soap.com, è entrata anch’essa nelle mire di Bezos una decina di anni fa: Amazon desiderava scoprire come questa società del New Jersey riuscisse a consegnare così velocemente confezioni di pannolini. Nel 2009 sviluppò un piano in 12 punti per “battere” Quidsi, secondo quanto risulta dalle email divulgate dal Congresso (tra di essi, “eguagliare o superare la velocità di consegna di Diapers.com”). Un’e-mail da un dirigente definisce Quidsi “il concorrente numero uno sulla breve distanza” e invitava a “eguagliare i suoi prezzi, a prescindere dai costi”.

In una serie di email del giugno 2010 un dirigente senior indicava le tattiche da adottare: raddoppio degli sconti di Amazon su pannolini e altri accessori, nonché un programma Prime gratuito per le nuove mamme. Quando Amazon ha abbattuto i prezzi dei pannolini del 30%, i dirigenti di Quidsi sono rimasti sbalorditi nel constatare che il colosso stesse perdendo 7 dollari a confezione. Ancora più stupore ha suscitato la richiesta al cda di Quidsi da parte di Jeff Blackburn, fedelissimo di Bezos, di cedere la società ad Amazon.

Leonard Lodish, a quel tempo membro del cda, ha ammesso che Quidsi ha iniziato a pensarci dopo quel taglio dei prezzi: la società era stata posta di fronte all’unica possibilità di vendere, perché competere a quei livelli era impossibile. Il gigante dell’e-commerce ha perciò acquistato Quidsi nel 2010 per circa 500 milioni di dollari e ha poi chiuso diapers.com nel 2017, dicendo che non era più conveniente. “Quello che Amazon ha fatto è illegale, stavano vendendo merce sottocosto, ma che cosa potevamo fare? Fare causa? Ci sarebbero voluti anni e decine di milioni di dollari e nel frattempo saremmo pure falliti”.

Altro caso, quello di Wayfair, rivenditore online di mobili con quasi tre miliardi e mezzo di dollari di fatturato (contro i 136 di Amazon), che però offrendo una selezione maggiore rispetto alla piattaforma del Big Tech è riuscito a creare un certo allarme nel team dei vicepresidenti senior, che ha deciso di fare di quel segmento di mercato una priorità. Nel 2016 è stato dunque creato il Wayfair Parity Team allo scopo di fare la radiografia al concorrente e riproporre su Amazon la varietà della sua offerta. Il team è arrivato ad annoverare un centinaio di collaboratori. Dopo aver faticato per rintracciare i fornitori di Wayfair (che, diffidando dei concorrenti, usava il metodo degli intermediari per mascherare la provenienza dei prodotti), alla fine è riuscito a rintracciarli prima ordinando direttamente i mobili e poi recandosi alle fiere per scovarli in prima persona.

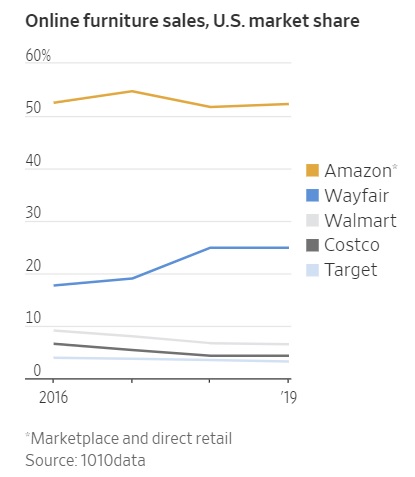

Amazon non è comunque riuscita a fermare la crescita di Wayfair. L’azienda ha aumentato la sua quota di mercato online negli Stati Uniti dal 18% del 2016 al 25% del 2019, nonostante nello stesso periodo siano aumentate anche le perdite. La quota di mercato di Amazon è rimasta stabile, pari a poco più della metà di altri fornitori online di mobili. Nell’ultimo trimestre, i ricavi di Wayfair sono cresciuti del 66,5% e la società ha registrato il secondo utile trimestrale consecutivo dopo perdite trimestrali nette dal suo debutto sul mercato nel 2014.

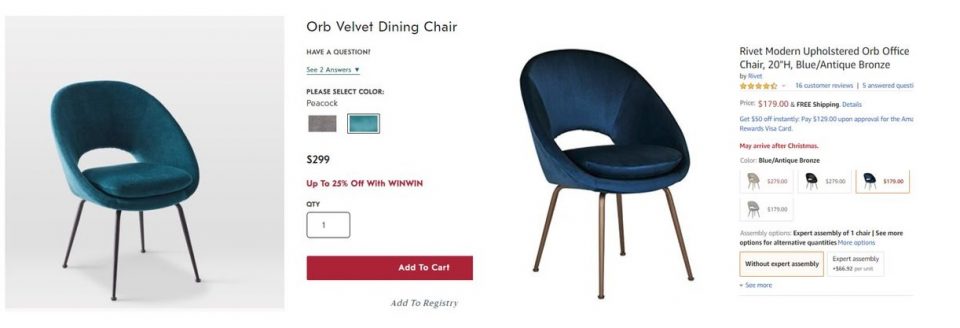

La Williams-Sonoma è invece una delle poche a esser riuscita a “battere” Bezos, dopo averlo accusata del plagio di una sedia a marchio West Elm. Nel marzo 2018 Amazon ha iniziato a vendere una sedia da ufficio imbottita a marchio Rivet, costringendo la William-Sonoma a rivolgersi all’antitrust (anche per altri oggetti sospetti di plagio come tavolini e lampade): “La sedia è talmente simile che il cliente la confonde con l’imitazione”. Amazon ha rimosso gli articoli e ha accettato un patteggiamento in ottobre.

Contro i concorrenti il team di Amazon ha un’arma aggiuntiva: il database dei termini di ricerca. Esso all’occorrenza può servire per rintracciare quelle parole-chiave da aggiungere alle descrizioni dei prodotti, per far sì che i clienti vengano subito indirizzati a quelli che la piattaforma vuole mettere in risalto. Per esempio, i vestiti della Goodthreads, linea lanciata nel 2017 che si ispirerebbe all’estetica di J.Crew, azienda che invece ha sempre evitato di vendere su Amazon, perché a dire dell’allora presidente Mickey Drexler “il cliente è di nostra proprietà e Amazon ci ruberebbe i pezzi più pregiati per rivenderli con marchi affiliati“. Così i responsabili di Goodthreads hanno fatto in modo che le ricerche riguardanti J.Crew mostrassero risultati che includessero Goodthreads, il quale ora è infatti uno dei primi dieci marchi più venduti su Amazon. Anche in questo caso i portavoce della piattaforma hanno respinto le accuse e hanno affermato che l’estetica di J.Crew non è esclusiva di quella azienda.

Allbirds, startup di San Francisco che sin dagli esordi nel 2016 ha incontrato un immediato successo con la sua prima scarpa “Wool Runner” (per la quale ha impiegato tre anni di ricerca e sviluppo, utilizzando tessuti italiani e una suola prodotta da un’azienda chimica brasiliana), ha rifiutato i numerosi inviti di Amazon a vendere sul suo sito. Finché nel 2017 sul motore di ricerca di Google i risultati per “Wool Runner” hanno cominciato a rimandare a imitazioni di rivenditori esterni su Amazon.

Secondo il ceo della Allbirds Joey Zwillinger, Amazon avrebbe acquistato pubblicità su Google per assorbire la domanda per quel tipo di scarpa. “Vedere un’azienda miliardaria cercare di sottrarre clienti a una più piccola per poi passarli a dei contraffattori è a dir poco frustrante”. Poi è arrivata la scarpa Galen, che sempre a dire di Zwillinger sarebbe “stranamente simile” a quelle prodotte dalla sua azienda: “Non stiamo sostenendo che violano la legge, in effetti non abbiamo nemmeno un avvocato… è una battaglia che non vale la pena di combattere verso un colosso del genere“.

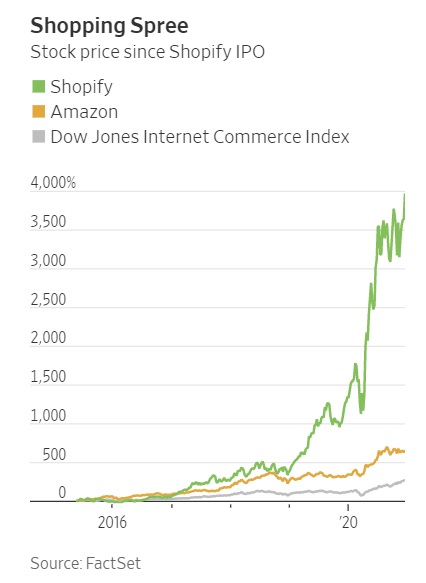

Ora Amazon punto a uno dei maggiori “beneficiari” della pandemia, Shopify, piattaforma canadese che aiuta i negozi tradizionali a vendere online. I piccoli rivenditori che si sono rivolti a essa hanno registrato vendite per oltre 5 miliardi di dollari nel weekend del Black Friday, superando i 4.8 miliardi di Amazon dai venditori di terze parti. Il prezzo delle azioni della Shopify (che è sul mercato da 14 anni) è triplicato nell’ultimo anno. Amazon aveva sottovalutato il concorrente, finché la nuova situazione non lo ha trasformato in una minaccia concreta. Soprattutto quando agli incontri con i propri rivenditori si è resa conto che molti avevano aderito a Shopify a causa dell’aumento delle commissioni di Amazon, che in media ora prende il 30% su ogni vendita rispetto al 19% di cinque anni fa (mentre Shopify chiede il 2,9% più 30 centesimi a transazione).

A inizio 2020 Amazon ha creato una task force top-secret per “studiare” l’azienda canadese: a guida del team Peter Larsen, dirigente di lunga data. Si chiamerebbe “Project Santos” e chi vi aderisce ha firmato accordi di riservatezza: non a caso Amazon e Larsen hanno rifiutato di commentare, così come Shopify. Nel frattempo il team ha presentato i risultati della sua ricerca a Bezos, che si è detto entusiasta e pronto ad arginare la defezione dei rivenditori verso il concorrente canadese.

Ciao vecchia lenza, ti volevo segnalare una cosa per me inquitante:

Amazon per il black friday 2020 aveva lanciato un trittico di spot:

1) Mary Christmas, con la afro campionessa di mimi, inclusivo, post-racial…

2) Marry Chistian, con il south-est asian o subcontinental…

3) Betty pacchetti perfetti, caucasica, atlantica, single, mezza modella

Adesso si da il caso che quest’ultimo video sia stato praticamente eradicato dal web. Nessun traccia, apparentemente (?) cancellato da qualsiasi memoria, bannato & dannato…

Perché? era scomodo per l’immagine aziendale? quale messagio equivoco comunicava?

Amazon è Satana

…per completezza, appartiene a una serie di spot che in anglosfera vanno con “Spend less, smile more” che include anche la chiattona di nome Tessa e il brutto pelato di nome Dougie, il 40enne sfigato Cam e il ne*redo Wade, quest’ultimo doveva fare il paio appunto con la caucasica “Betty paccehtti perfetti” perché la scena, il divano sono identici